De wereld in beeld: aandelen, momentum vloeit uit de rally

Centrale banken blijven aan zet

In de markten komt men stilaan tot het besef dat het einde van de verstrakkingscyclus door de centrale bankiers nog niet ten einde is. De hoop op een eerste rentedaling in 2023 zit ondertussen terug in de koelkast. De inflatie blijft een taai beestje.

Twijfelde de markt er begin dit jaar nog aan of de Fed de vooropgestelde beleidsrentepiek van 5%-5,5% zou halen, dan slaat de balans nu door in de andere richting. Ze houdt stilaan rekening met een hogere beleidsrentepiek dan de mediaanvoorspelling uit december (5,25%-5,5%). Het gemakkelijke werk in het desinflatieproces is achter de rug .

Zolang de Amerikaanse arbeidsmarkt zo sterk blijft, is de kans klein dat het desinflatieproces zich ook in de dienstensector zal uiten. Koppig hoge inflatie, een krappe arbeidsmarkt en een weerbare economie zorgen voor een constant bijsturen van (beleids)renteverwachtingen van de Fed. Meer en meer Fed-leden spreken zich uit voor een renteverhoging van 50 basispunten op de volgende meeting gepland op woensdag 22 maart.

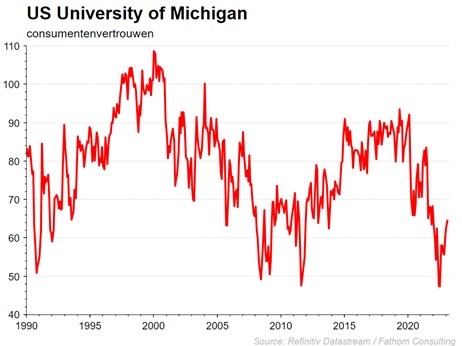

Met het vertrouwen van Joe Sixpack zit het alleszins goed. Het Amerikaanse consumentenvertrouwen van de Universiteit van Michigan steeg van 64,9 naar 66,4 punten, het hoogste niveau van de voorbije 13 maanden.

De Europese economie doet het relatief goed en dat weerspiegelde zich in de beursprestaties. We noteren opnieuw groei, waarbij de PMI’s zich terug boven de neutrale grens van 50 nestelden: 50,3 in januari en zelfs 52,3 in februari.

Vooral de dienstensector blijft sterk presteren. Reden voor de remonte is het aanhoudende vraagherstel. De fabrieken profiteerden van een aantrekkende vraag die wel voor een groot deel steunt op het wegwerken van achterstallige bestellingen. De levertijden van grondstoffen en materialen is drastisch verminderd. De Europese PMI’s wijzen er in elk geval op dat de reeds doorgevoerde renteverhogingen door de Europese Centrale Bank onvoldoende zijn om de inflatie terug richting het gewenste niveau van 2% te krijgen. De centrale banken gaan zeker niet het risico lopen om de rentecyclus te vroeg af te toppen.

Er is echter ook reden tot voorzichtig optimisme. De Europese Commissie verhoogde de verwachte groei van de Europese economie voor dit jaar van 0,6% tot 0,9%. Ze verwijzen in hun commentaar naar de lagere gasprijzen en de sterke arbeidsmarkt. De inflatieprognose werd neerwaarts bijgesteld van 8,4% naar 5,6% eind 2023 en 2,5% in 2024.

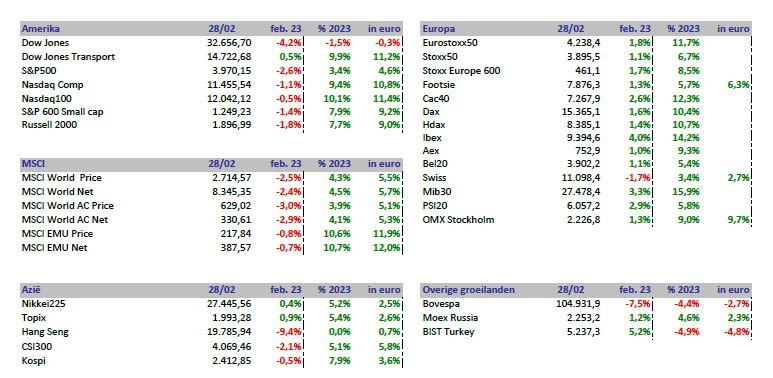

Het is vaak anders geweest, maar de Europese beurzen doen het de eerste 2 maanden beduidend beter dan Wall Street. Voor de Dow Jones blijft er van de rally zelfs niets meer over, terwijl een Eurostoxx50 in februari de winst aandikte tot 11,7% sinds het jaarbegin. Met uitzondering van de Zwitserse beurs eindigden de belangrijkste indices van Europa in de kortste maand van het jaar in het groen.

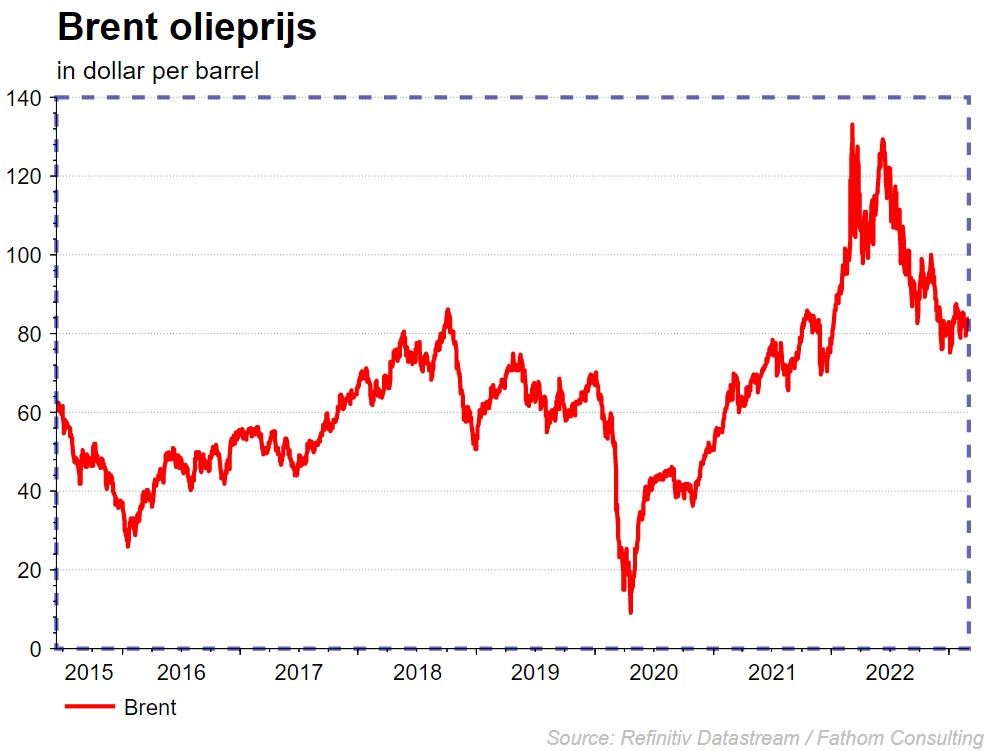

Olieprijs blijft aanmodderen

Na de forse terugval slaagt het zwarte goud er niet in terug recht te krabbelen en blijft het in de buurt van de bodemniveaus van eind december. Het 80-dollarniveau houdt vooralsnog stand. De vrees voor een recessie en dus een lagere vraag naar olie blijft aanwezig. Een kleiner aanbod, omdat Rusland de productie met 500.000 vaten per dag wil verminderen, zorgt voor enig tegengewicht. Daartegenover staat dat de vraag uit China, als de heropening van de economie zich manifesteert, zal stijgen tot vermoedelijk recordhoogtes. Niettemin is de kans klein dat we snel terug naar de recordniveaus gaan herstellen.

Vastrentend: hardnekkige inflatie bezorgt centrale bankiers opnieuw kopzorgen

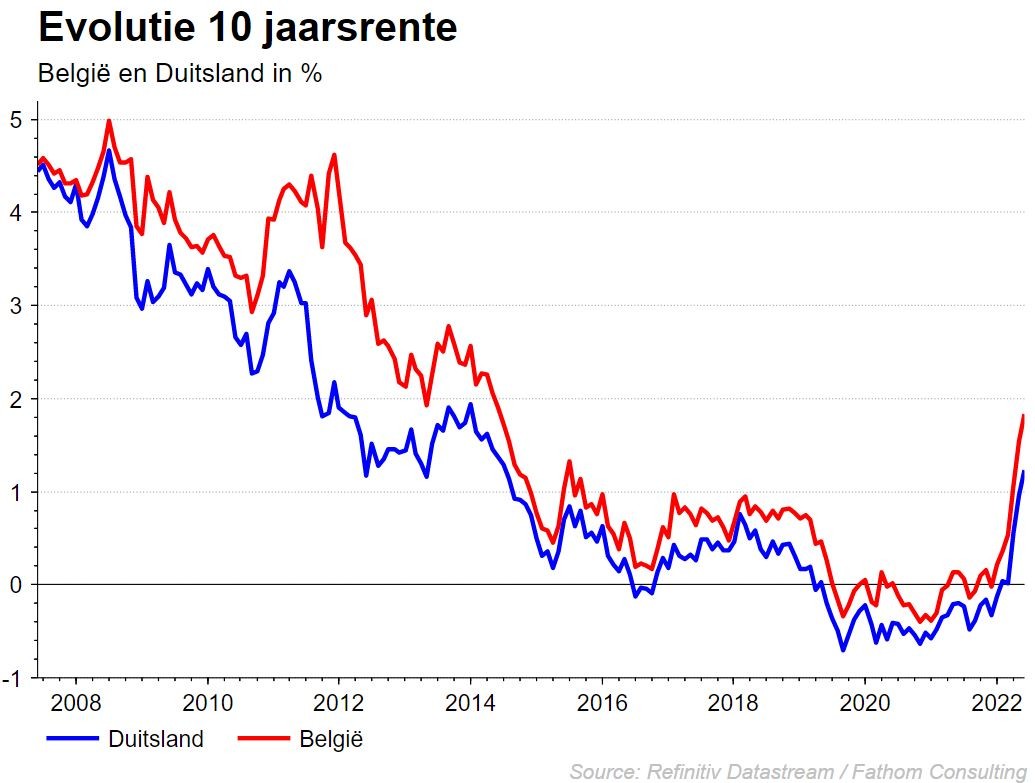

Tegenvallende inflatiecijfers in zowel de eurozone als in de Verenigde Staten zorgden de afgelopen maand voor een flinke renteopstoot. De rentedalingen die de markt verrekende voor de tweede helft van 2023 zijn verdwenen. De verwachting op dit moment is dat de overheidsrente de piek zal bereiken rond de zomer om daarna nog enkele kwartalen op datzelfde niveau te blijven hangen.

De verwachte piekrente bedraagt 5,5% voor de VS, 4 % voor de eurozone. We mogen met andere woorden nog enkele maanden van fikse renteverhogingen verwachten.

Zowel de Fed als de ECB hebben in hun communicatie dan ook duidelijk bevestigd dat ze vastberaden zijn om de inflatie naar beneden te brengen.

Ondanks de inflatiedaling als gevolg van de energieprijsdaling, blijft de kerninflatie een zorgwekkende aangelegenheid. Beide centrale banken handhaafden daarom hun harde toon. Ze benadrukken de noodzaak om de beleidsrente voldoende ver op restrictief terrein te brengen en ze daar voldoende lang te houden (higher-for-longer) om de kerninflatie tijdig op een structureel neerwaarts pad te brengen. Het beleid van de centrale banken wordt duidelijk bepaald door de vrees voor een hardnekkig sterke onderliggende inflatiedynamiek. Dat geldt zowel in hun rentepolitiek als in hun communicatie.

Op maandbasis steeg de 10-jaarsrente met ongeveer 50 basispunten. De rente op kortere looptijden steeg nog meer, waardoor de rentecurve nog meer invers werd dan ze al was. Voor de eurozone bevindt het hoogste punt van de rentecurve zich op de looptijd 1 jaar, voor de VS op 6 maanden.

Binnen de eurozone steeg de rente in de perifere landen ( Italië, Spanje, Portugal, Griekenland) meer dan in landen als België en Duitsland.

Het gevaar bestaat dat de rentespread tussen de landen van Noord- en Zuid-Europa nog zal toenemen nu de Europese Centrale Bank vanaf maart begint met een politiek van kwantitatieve verkrapping. Concreet betekent dit dat de bank obligaties die werden gekocht ten tijde van de pandemie en die op vervaldag komen niet opnieuw zal herbeleggen.

Algemeen gesproken handhaaft de algemene risico appetijt van de markt zich op een opvallend hoog niveau, wat onder andere tot uiting komt in een verdere daling van de kredietspreads op bedrijfsobligaties. De kans op een economische recessie is de afgelopen weken verder afgenomen, waardoor de koersen van bedrijfsobligaties konden stijgen. Vooral de meer speculatieve high yield obligaties profiteerden en lieten de beste performance optekenen.

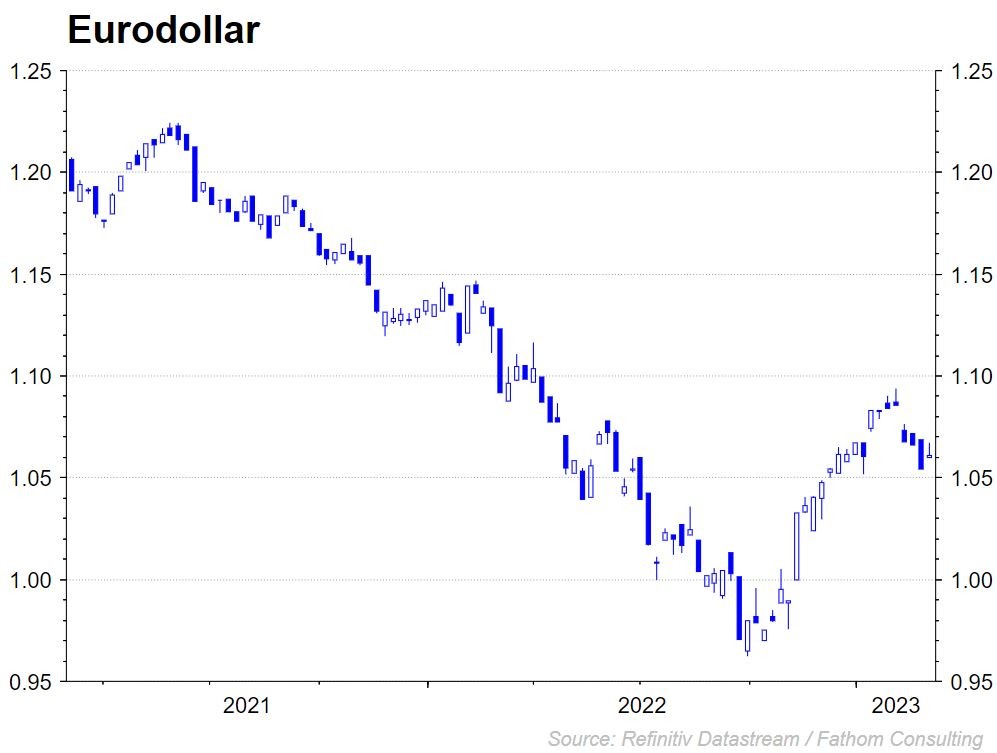

Wat munten betreft viel de appreciatie van de dollar op. De dollar noteert nu rond de 1,06 per euro, toch anderhalve figuur lager dan begin februari. Goede Amerikaanse economische cijfers en een opvallend strenge toon van de centrale bankiers verklaren wellicht deze mooie prestatie.

Naast de euro noteren ook de Noorse kroon, Japanse yen en Britse pond lager dan een maand geleden.

KBC beleggingsstrategie

De beurzen kenden een sterke start in 2023 ingegeven door de daling van de energieprijzen en de heropening van China. De inflatiepiek is wellicht achter de rug, maar de kerninflatie blijft hardnekkig hoog, wat de centrale banken wellicht noopt tot verdere renteverhogingen. We voerden het risico wat op in de portefeuilles, maar het is te vroeg om voluit de kaart van aandelen te trekken.

Het verstrengde rentebeleid en een vertraging van de economie zorgden al voor heel wat beursvolatiliteit. De druk op de marges door de kostenstijgingen (lonen, energie) zorgt voor winstbijstellingen door de analisten. De winstcijfers voor het vierde kwartaal 2022 lagen in lijn met de verwachtingen. Tegenover de voorgaande kwartalen lag de winstgroei echter lager (licht negatief voor de VS, licht positief voor Europa) en zijn de vooruitzichten van de bedrijven minder gunstig.

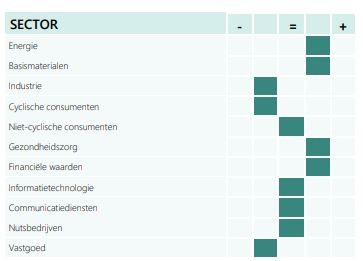

- Binnen de activaspreiding blijven de aandelen op de norm met andere woorden een neutrale visie.

- Binnen de industriële sector hebben we onze positie op de kapitaalgoederen verder afgebouwd naar sterk onderwogen. De diverse indicatoren (ISM, PMI) voor de verwerkende nijverheid verslechteren, de voorraden zijn hoger dan het historische gemiddelde en de winstverwachtingen worden neerwaarts bijgesteld. Er wordt als gevolg hiervan minder geïnvesteerd in kapitaalgoederen.

- We zijn ook onder de norm belegd in de deelsector transport door de dalende vrachttarieven.

- We verhoogden het aandeel van de banken (Europese én Amerikaanse) en blijven licht overwogen in de financiële aandelen. Dit doen we omwille van de lage waardering, een hogere netto inkomsten ratio door de stijgende rentes, de solide balansen en het dividendrendement.

- In de technologiesector zijn we overwogen in software omdat software minder geïmpacteerd is door de hoge inflatie en prijszettingsmacht heeft.

- We blijven onderwogen in halfgeleiders en verlaagden onlangs het gewicht van hardware.

- We werden recent positiever voor de basismaterialen, zowel voor chemie (Chinese heropening, lagere gasprijzen en verbeterde vertrouwensindicatoren in Europa) als mijnbouw (Chinese heropening, lage voorraden, zwakke USD).

- We hebben onlangs ook onze positie verhoogd in retailing van sterk onderwogen naar onderwogen. Binnen de niet-cyclische consumentengoederen hebben we de voedingsproducenten opgebouwd van neutraal naar licht overwogen. Voedingsbedrijven hebben nog steeds prijszettingsmacht, de winstherzieningen zijn opwaarts gericht en de sector bleef achter in de rally begin dit jaar.

Een beleggingsstrategie op uw maat.

Wat gebeurt er in de wereld? En wat zijn de gevolgen voor de financiële markten? In de KBC- Beleggingsstrategie gaan we dieper in op onze vooruitzichten voor specifieke regio’s, sectoren en thema’s.

Wenst u meer informatie? Uw private banker of wealth manager is uw aanspreekpunt.

Dit nieuwsbericht mag niet worden beschouwd als een beleggingsaanbeveling of advies.