Voedingsbedrijven: verzuring door hogere grondstofprijzen

Voedingsbedrijven hebben er een mooie rit opzitten, want de pandemie zorgde voor een stevige duw in de rug. De sector was één van de weinigen die operationeel kon en mocht blijven en vond bij de thuisblijvende wereldbevolking een gretige afzetmarkt. De heropening van de economie door de snelle vaccinaties bracht echter flink wat bijwerkingen naar boven onder de vorm van gestegen grondstofprijzen en die dreigen de voedingssector in volle groei in de kuit te bijten.

Een gesprek met Bob Van Leemputte, sectoranalist bij KBC Asset Management, over wat we mogen verwachten en of er nog wat lekkers te rapen is.

Voedingsbedrijven hebben flink geprofiteerd van de coronacrisis, maar aan dat liedje lijkt nu een eind te komen.

Vorig jaar waren voedingsbedrijven zoals Danone en Nestlé inderdaad één van de weinigen die in volle pandemie actief mochten blijven, of beter, actief moesten blijven. De productie in stand houden ging weliswaar gepaard met extra kosten om de risico’s voor de medewerkers te vermijden, maar de afzetmarkt draaide op volle toeren. Bovendien werden heel wat grondstoffen een stuk goedkoper door een aanbodoverschot. Vandaag ziet het plaatje er helemaal anders uit: iedereen produceert weer en het aanbodoverschot is ingeruild voor een vraagtekort. Dat vertaalt zich in hogere inputkosten voor de meeste sectoren, iets waar ook de voedingsbedrijven niet aan ontsnappen. De sector dekt zich traditioneel weliswaar voor een bepaalde tijd in, maar in de tweede jaarhelft zullen ook zij de rekening gepresenteerd krijgen.

Is daarvan al iets zichtbaar in de jongste kwartaalrapporten?

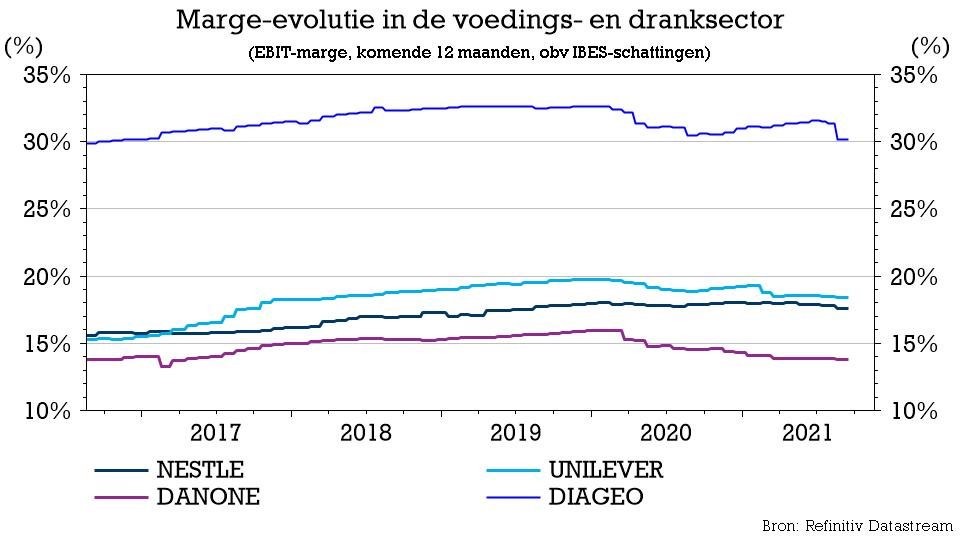

Het is duidelijk dat de marge onder druk zal komen te staan. Enkele bedrijven hebben al onomwonden laten weten dat hun margevooruitzichten lager zijn, terwijl andere geen concreet cijfer meer geven. Uiteindelijk zullen ze de impact van de gestegen grondstofprijzen wel deels kunnen doorrekenen, maar er zal een mismatch in de timing zijn, waardoor wat marge verloren zal gaan. De CFO van Nestlé wees bij de publicatie van de kwartaalcijfers duidelijk op een lagere marge in de tweede helft als gevolg van een tijdsverschil tussen de inflatie van de inputkosten en de prijsstelling.

Slecht nieuws voor voedingsretailers die al met veel lagere marges werken dan leveranciers?

Walmart werkt met een bedrijfswinstmarge van 3 à 5%. Voor Nestlé is dat zo’n 17,5%. Voedingsretailers hebben met andere woorden een pak minder ruimte dan hun leveranciers om de klim van de grondstofprijzen te verwerken en zullen dus de prijsstijgingen moeten doorrekenen aan de consument. Na een uitgesproken sterke prestatie tijdens het voorbije half jaar, zal het inderdaad ook hier de boodschap zijn om kieskeurig te zijn als de prijsstijgingen zich ten volle laten voelen. Veel zal daarbij afhangen van het landschap waarin ze opereren. Zijn er veel hard discounters (winkels die verkopen tegen absolute bodemprijzen, met een minimale service en sobere inrichting)? Zijn er veel niet-beursgenoteerde spelers die geen verantwoording moeten afleggen aan aandeelhouders als ze hun marge even opofferen om marktaandeel te winnen?

Binnen de sector van de voedingsbedrijven zijn er verschillende productcategorieën. Welke ondervinden minder hinder van de gestegen grondstofprijzen?

Dierenvoeding is een categorie die goed stand houdt en wel wat prijsverhoging bij de consument zou kunnen verdragen. Daarnaast is alles wat premium is, minder prijsgevoelig. Duurdere grondstofkosten kunnen in dit segment immers makkelijker doorgerekend worden omdat de consument in deze categorie minder of helemaal niet op de prijs let.

In het drankensegment krijgt sterke drank zeker een eervolle vermelding. De hogere inputprijzen worden daar voor sommige nu in vaten gegoten die er pas binnen enkele jaren uit komen. Ondertussen kunnen de verkoopprijzen over die periode makkelijk worden opgetrokken.

En terwijl we het nu toch over sterke drank hebben, Tequila is momenteel een “hot category”. Vergelijk het met de gin-hype van enkele jaren geleden. En bleef het gebruik vroeger beperkt tot een “shot”, dan wordt het vandaag net als whisky gerijpt op vaten en “on the rocks” gedronken. Dat is onder meer goed nieuws voor Diageo dat met Casamigos een sterk tequila-merk in huis heeft. Die kocht het trouwens van George Clooney en zijn twee partners.

Toevallig ook het gezicht van een ander premiummerk: Nespresso

Nespresso blijft inderdaad zichzelf uitvinden als een grand cru koffiemerk. Nadat de bekende capsules door nagenoeg iedereen gekopieerd zijn, brengt de groep een nieuw variant op de markt die meteen ook een nieuwe machine vraagt: de Vertuo. Een kop koffie kost daarbij vlot zo’n 0,5 tot 1,1 euro en de innovatie weet zich de komende 10 jaar door een patent beschermd. Die combinatie staat garant voor stevig verzekerde marges.

Nestlé was de favoriet van KBC Asset Management binnen de sector. Ook vandaag nog?

Zeker. Het bedrijf zit in alle categorieën die voldoende weerstand kunnen bieden tegen de impact van de gestegen inputprijzen. Bij de jongste cijfers heeft de groep duidelijk aangegeven wat de impact zal zijn en zijn verwachting voor de marge verlaagt. Niet zo heel veel trouwens dankzij de sterke prijszettingsmacht in bepaalde categorieën. Daarnaast maakt de groep aanhoudend werk van een M&A-strategie, waardoor via overnames en desinvesteringen heel wat dynamiek in de portefeuille zit.

Nestlé behoudt met andere woorden een “kopen”-aanbeveling, maar de rest van de sector moet met meer voorzichtigheid benaderd worden?

Vandaag is door de gestegen inputkosten flink wat onzekerheid in de sector geslopen. Dat ze de hogere factuur zullen kunnen doorrekenen staat vast. De vraag is echter vooral hoe goed en hoe snel. En tot daarover meer duidelijkheid is, zal met de handrem op gereden worden. De boodschap is om selectief te werk te gaan en te kiezen voor premiumbrands en de juiste categorieën. Maar de waarderingen zijn wel opgelopen. Kwaliteit heeft een prijs.

Hebt u hierover nog vragen?

Neem dan contact op met uw private banker of wealth manager.