Geld lenen van uw vennootschap: verrassende percentages van de referentierentevoet voor leningen afgesloten in 2023

Als bestuurder kunt u geld van uw vennootschap ontlenen. Deze lening wordt in de vennootschap dan als een vordering op de actiefzijde van de balans geboekt. De vennoot of bestuurder daarentegen heeft een schuld aan de vennootschap. Een rekening-courant actief wordt ook wel een rekening-courant debet genoemd.

Het tegengestelde van een rekening-courant actief is een rekening-courant passief, waarbij de vennootschap een schuld heeft ten aanzien van bijvoorbeeld haar bestuurder. In dit artikel gaan we hier niet verder op in.

Dergelijke rekening-courant actief kan op allerlei manieren ontstaan. Bijvoorbeeld door effectief geld van uw vennootschap op te nemen onder de vorm van een lening. Maar ook bijvoorbeeld wanneer de vennootschap kosten betaalt die de bestuurder persoonlijk zou moeten dragen.

Op fiscaal vlak moet er een onderscheid gemaakt worden tussen een ‘echte’ rekening-courant actief, die in principe op elk tijdstip kan worden terugbetaald, of de al dan niet hypothecaire lening met een vaste looptijd die moet terugbetaald worden volgens de overeengekomen modaliteiten.

1. Fiscale gevolgen van een rekening-courant actief

Leent u als bestuurder via rekening-courant van uw vennootschap, dan moet u in principe een interestvergoeding betalen. Deze interestvergoeding moet gelijk zijn aan een referentierentevoet. Als u geen of een te lage interest aan uw vennootschap betaalt, wordt u belast op een voordeel van alle aard. Het voordeel is in principe gelijk aan het verschil tussen de werkelijke betaalde rente en de referentierentevoet.

Voor fiscale doeleinden spreken we over de zogenaamde ‘fictieve debetrente’ voor een rekening-courant (niet-hypothecaire lening zonder looptijd).

Voor het inkomstenjaar 2022 bedroeg deze fictieve debetrente 7,14% op jaarbasis. In januari 2024 werd bekendgemaakt dat de fictieve debetrente voor het inkomstenjaar 2023 daalde tot 5,43% op jaarbasis. Het tarief van 5,43% is van toepassing voor leningen zonder vaste looptijd die in 2023 werden afgesloten.

| Fictieve debetrente inkomstenjaar 2022 | Ficteve debetrente inkomstenjaar 2023 | |

| Rekening-courant actief (niet-hypothecaire lening zonder welbepaalde looptijd) | 7,14% | 5,43% |

2. Fiscale gevolgen van leningen met een vaste looptijd

2.1 Fiscale gevolgen voor hypothecaire leningen met een vaste looptijd

We gaan niet verder in op de situatie waarbij u een hypothecaire lening afsluit, omdat dit in de praktijk minder vaak voorkomt. Belangrijk is wel dat voor deze leningen toegekend vanaf 1 januari 2023 een rentevoet geldt van 3,14%. Voor inkomstenjaar 2022 was dit nog 1,77%.

2.2 Fiscale gevolgen voor niet-hypothecaire leningen met een vaste looptijd

2.2.1 Leningen afgesloten t.e.m. 31 december 2022

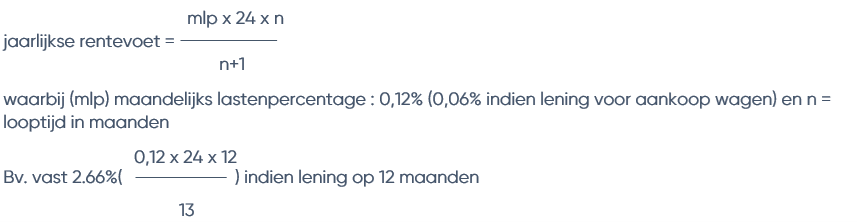

Voor leningen die werden afgesloten tijdens het kalenderjaar 2022 was deze formule van toepassing:

2.2.2 Leningen afgesloten vanaf 1 januari 2023 t.e.m. 31 december 2023

Voor leningen afgesloten vanaf 1 januari 2023 is een nieuwe formule van toepassing, aangezien de oude formule op actuarieel vlak niet correct was.

De nieuwe formule is: jaarlijkse rentevoet = (1 + p)12 – 1

Het maandelijkse lastenpercentage (p in de formule) is voor het inkomstenjaar 2023 vastgesteld op 0,49% per maand, of 0,25% bij de financiering van een wagen.

In de formule is geen sprake meer over de looptijd van de lening. Die zal dus geen invloed meer hebben op de referentierentevoet.

Concreet betekent dit dat de reële jaarlijkse rentevoet voor inkomstenjaar 2023, 6,041% bedraagt, of 3,041% bij de financiering van een wagen.

| Reële jaarlijkse rentevoet inkomstenjaar 2022 | Reële jaarlijkse rentevoet inkomstenjaar 2023 | |

Niet-hypothecaire lening met vaste looptijd | 2,66% (met looptijd van 1 jaar) | 6,041% (ongeacht de looptijd) |

Besluit:

Voor leningen die tot en met 2022 werden afgesloten, kon men de hoge fictieve debetrente die van toepassing is bij een rekening-courant actief vermijden door een (hypothecaire of) niet-hypothecaire lening met vaste looptijd af te sluiten. Die tarieven waren voordeliger, maar vereisten zoals elke ‘normale’ kredietovereenkomst meer formaliteiten en vooral een strikte discipline.

Vanaf inkomstenjaar 2023 is de referentierentevoet voor een rekening-courant actief (5,43%) echter lager dan die van een niet-hypothecaire lening met vaste looptijd (6,041%). Behalve als het om de financiering van een personenwagen (3,041%) gaat. Voor leningen die werden afgesloten in 2023 was het dus niet meer voordelig de lening te kwalificeren als een niet-hypothecaire lening met vaste looptijd. Dat is op zijn minst een merkwaardige evolutie.

De late bekendmaking van de rentevoeten die van toepassing zijn, namelijk pas in het jaar nà het aangaan van de lening, leidt tot onzekerheid bij het afsluiten van de overeenkomst. Wie in 2023 een niet-hypothecaire lening met vaste looptijd heeft afgesloten, lijkt daar nu mogelijk de dupe van te worden.

Bron: 12 JANUARI 2024. - Koninklijk besluit tot wijziging van het KB/WIB 92, op het stuk van de voordelen van alle aard in geval van toekenning van een renteloze lening of een lening tegen verminderde rentevoet, BS 25 januari 2024, bl. 9732.

Wilt u meer weten?

Contacteer uw private banker of wealth manager.