Suiker blijft structureel duur

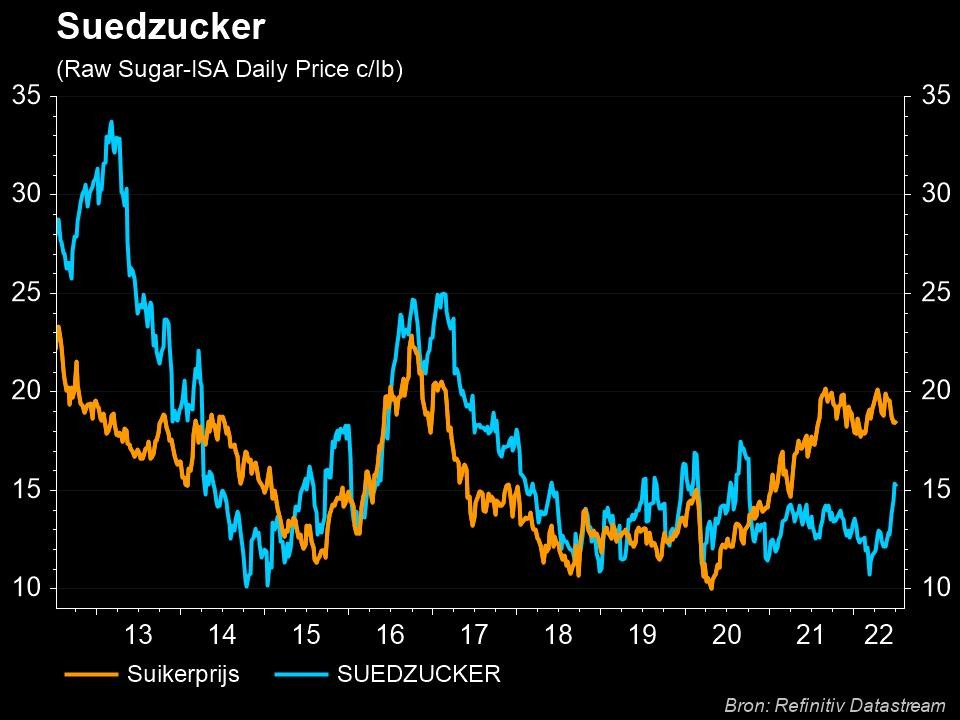

Suiker- en ethanolgroepen, waaronder Cristal Union, Tereos en Suedzucker, rapporteerden sterke winsten in het afgelopen fiscale jaar omdat ze profiteerden van een stijging van de prijzen en de stijgende oliemarkten. De suikerprijs is afgelopen jaar aan een sterke remonte bezig en bereikte vorige maand het hoogste niveau sinds 2017. De oorlog in Oekraïne speelt zeker een rol, maar er is meer aan de hand. We vroegen het aan KBC-agro-econoom Bart Verstrynge.

Sterke winsten voor suikerproducenten

Europa's grootste suikerproducent Suedzucker trok recent zijn winstverwachtingen voor het nieuwe fiscale jaar op. Dat deed het nadat het een sterke stijging van de operationele winst over het eerste kwartaal boekte, ondanks de impact van de oorlog in Oekraïne. De operationele winst in het eerste kwartaal van het nieuwe fiscale jaar (dat begon op 1 maart) steeg tot 163 miljoen euro (49 miljoen euro in het voorgaande jaar). Het resultaat werd gestuurd door goede resultaten van de suiker-, zetmeel- en fruitsector maar ook van Suedzucker’s CropEnergies. Die produceert de groene brandstof bio-ethanol, en profiteerde van de hogere energieprijzen. Het bedrijf verwacht voor het volledige jaar 2022-2023 een bedrijfsresultaat van 400 tot 500 miljoen euro (332 miljoen euro in het voorgaande jaar). Ook Cristal Union (de op een na grootste suikerproducent van Frankrijk, niet-beursgenoteerd) zag zijn nettowinst stijgen. Het bedrijf boekte een nettowinst van 97 miljoen euro in het boekjaar 2021-2022 (69 miljoen euro in het voorgaande jaar).

Minder bieten = hogere prijzen

In Europa zullen hogere prijzen voor alternatieve gewassen naar verwachting leiden tot een verdere daling van de suikerbietenteelt en een kleinere oogst. Suedzucker verwacht dat de EU in het verkoopseizoen 2022-2023 een netto-importeur van suiker zal blijven. Dat zou het mogelijk maken de drastische stijging van de grondstof- en energiekosten aan de markt door te rekenen met een aanzienlijke verhogingen van de suikerprijs vanaf oktober 2022 tot gevolg. Suedzucker verwacht de kostenstijgingen op het gebied van grondstoffen en energie te kunnen doorrekenen in nieuwe klantencontracten.

Oorzaken van de stijgende suikerprijzen

Bij de productie van suiker denkt men in Europa steevast aan suikerbieten. De productie van suiker uit riet is met 80% van de wereldwijde productie echter veel belangrijker dan de productie uit biet. De belangrijkste producenten op mondiaal vlak zijn India, Brazilië, Europa en Thailand. India is het grootste suikerproducerend land en nummer 3 wat betreft export. Brazilië is de belangrijkste exporteur en nummer 2 wat betreft productie. Zowel mondiaal als Europees is de suikerprijs afgelopen jaar aan een sterke remonte bezig om afgelopen maand het hoogste niveau sinds 2017 op te tekenen. Ook hier speelt de oorlog in Oekraïne een rol, maar er is meer aan de hand:

Afname productie

De ISO, International Sugar Organisation, heeft in haar laatste prognose (mei 2022) de productieverwachtingen bijgesteld waardoor een nieuw tekort op de mondiale bevoorradingsbalans voor seizoen 2021-2022 vermeden zou worden. Toch een zekere geruststelling na een opgetekend tekort van 2,1 miljoen ton in de campagne 2020-2021.

De zorgen zijn daarmee nog niet voorbij:

- De oorlog in Oekraïne speelt niet direct gezien noch Rusland noch Oekraïne belangrijke spelers zijn op de mondiale suikermarkt. Maar de oorlog heeft wel indirect een impact door de sterke stijging van de prijzen van olie, gas, graan en oliehoudende zaden die andere markttendensen versterken.

- De energieprijzen stijgen sinds half 2020, eerst omwille van de heropleving economie na COVID en nadien door oorlog in Oekraïne. Ze zorgen er voor dat in Brazilië (mondiaal de belangrijkste suikerexporteur) een groter volume van riet verschuift van suikerproductie naar bio-ethanol productie. Het gevolg is een minder mondiaal aanbod van suiker.

- Dure prijzen voor energie, meststoffen en gewasbeschermingsmiddelen jagen de kostprijs van het telen de hoogte in. Door als teler hierop te besparen zouden de opbrengsten per hectare kunnen tegenvallen. Door de sterke gestegen kostprijs (+25 %) en de concurrentie met andere, goedkopere teelten is de verwachting dat ook voor seizoen 2022-2023 het Europees areaal suikerbieten achteruit gaat (-2 %). Dat voor het vijfde openvolgende jaar. Dat zou de Europese bietensector, die sinds 2018 al een netto-importeur is, in gevaar kunnen brengen. Bovendien stijgen niet alleen de productiekosten, maar ook de verwerkingskosten.

Minder handel

De globale bevoorradingsonzekerheid voor landbouwproducten zorgt er voor dat landen strategische voorraden aanleggen. Ze verbieden of beperken de export om het binnenlandse verbruik veilig te stellen. Zo heeft India na de verbod op de export van tarwe ook eind mei de export van suiker gelimiteerd tot 10 miljoen ton voor de campagne die loopt tot september. Zeetransport is bovendien nog altijd een uitdaging.

Onzekere vraag

De mondiale toename van de vraag vlakt af. Met uitzondering van Midden-Oosten en Azië daalt de consumptie per capita. COVID heeft nog steeds een duidelijke negatieve impact op de consumptie, net zoals de inflatie. Hoe zwaar dit de vraag van landen zoals China (de belangrijkste importeur) zal beïnvloeden is op dit moment moeilijk in te schatten.

Hebt u hierover nog vragen? Uw private banker of wealth manager helpt u graag verder.

Disclaimer

Dit bericht mag niet worden beschouwd als beleggingsaanbeveling of advies.