Le monde en images: 'vendre en mai et s’en aller...?'

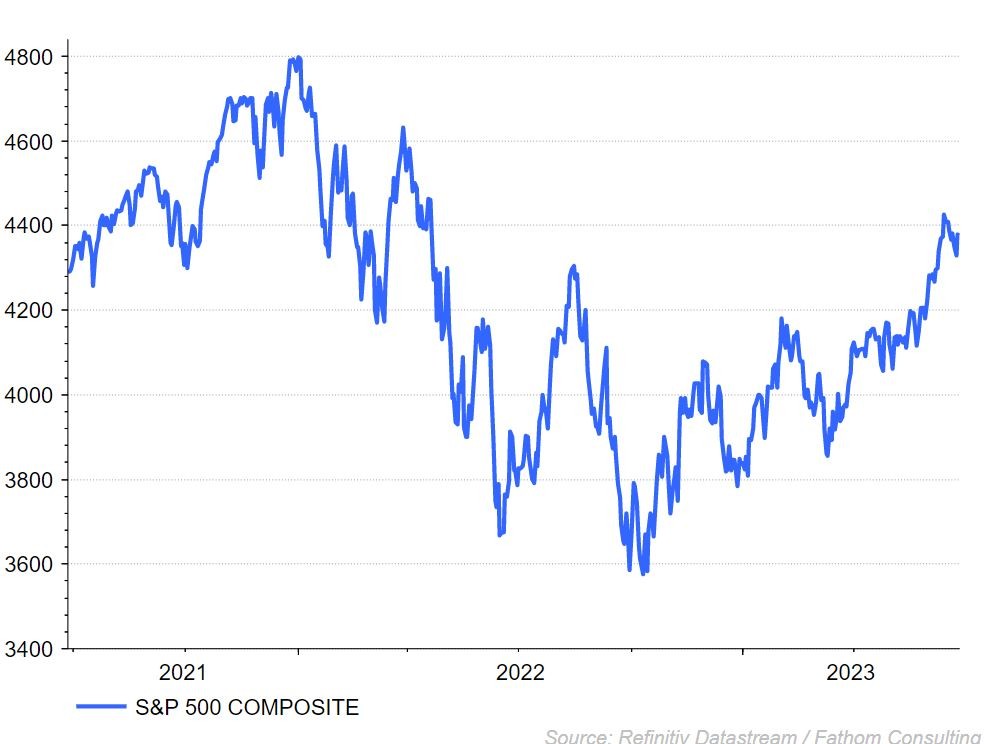

Les vérités boursières. Elles sont intemporelles. Faites tourner vos bénéfices, on n’attrape jamais un couteau qui tombe, ’dead cat bounce’ et, peut-être la plus célèbre, vendez en mai et partez, mais n'oubliez pas de revenir en septembre’. Cette dernière vérité boursière ne se vérifie pas pour l’instant car, en ce qui concerne les indices mondiaux, le mois de juin a enregistré des rendements mensuels positifs malgré quelques épisodes difficiles. Une nuance s’impose tout de même car les gains sont le fait d'une poignée de titres seulement, ce qui veut dire qu'il n’est nullement question d’une reprise générale.

L'intelligence artificielle prend son envol

L'intelligence artificielle (IA), le mot à la mode du moment. Les entreprises qui reprennent l'IA dans les commentaires de leurs résultats d’entreprises, ou qui ajustent leurs prévisions de manière positive en réponse à la nouvelle technologie, tirent leur épingle du jeu. Cela apparaît comme stratosphérique. Nos propres stratèges parlent de ’bulles’, et cela commence tout doucement à ressembler à cela.

Certes, l'IA dispose d'un potentiel sans précédent, mais celui-ci n'est pas encore réellement exploité. Et l’on ignore quelle sera la contribution aux résultats de l'entreprise, quoi que les fabricants de puces de ce monde veuillent bien vous faire croire. Le parrain de l'investissement, Warren Buffet, est également de cet avis et a déclaré qu'il fallait se méfier du battage médiatique. Nous avons également rédigé ce texte sans l'aide de ChatGPT.

Les entreprises technologiques profitent actuellement de la dynamique autour de l'IA pour augmenter leurs valorisations et soutenir les marchés boursiers (en particulier le Nasdaq, la Bourse technologique américaine). Le Nasdaq semble donc être le grand gagnant du mois, mais rien n'est moins vrai. C'est le Nikkei qui peut rejoindre nos Belgian Cats sur le podium en juin. L'indice japonais continue de profiter d'une banque centrale japonaise extrêmement calme qui maintient inlassablement les taux d'intérêt à un niveau très bas. Ce qui n’est pas sans exercer une pression sur le yen japonais, mais cela ne freine en rien les plaisirs (de l'exportation) au pays du soleil levant.

S’ajoutent à cela les banques centrales. Il n’y a pas que la Fed américaine et la BCE européenne qui ont adopté un ton ferme sur les taux d'intérêt: de nombreuses ’petites’ banques centrales ont également poursuivi sans relâche leur lutte contre l'inflation galopante. Les banques centrales australienne, norvégienne et britannique ont dû mettre la main à la pâte. Et c'est ce qu'elles ont fait, avec des hausses de taux d'intérêt à la clé, parfois plus importantes que prévu.

La Fed a peut-être fait une pause ce mois-ci, mais le ton sévère adopté par le président Jerome Powell après la décision a tout de même provoqué une petite onde de choc sur les marchés. Curieusement, ce sont encore les banques qui ont réagi le plus durement dans un premier temps, mais cela n'est pas vraiment surprenant. Et alors que l'on pourrait penser que même la technologie aurait des difficultés à supporter des taux d'intérêt plus élevés, une compresse d'IA a été appliquée pour endiguer l'hémorragie.

De son côté, la BCE a fait ce qu’on attendait d'elle. Une hausse des taux de 25 points de base et l'annonce d'autres hausses à venir. LA surprise est venue - comment pouvait-il d’ailleurs en être autrement - de la Turquie, où le président Erdogan, réélu, a chargé un nouveau président de la banque centrale turque de lutter contre l'inflation galopante. Connaissez-vous des postes moins enviables? Elle a d’entrée de jeu porté le taux d'intérêt directeur de 8,5% à 15% (soit une augmentation de non moins de 650 points de base!), alors que les économistes avaient tablé sur une hausse à 21%, ce qui a provoqué une nouvelle chute de la livre turque. L’histoire de l’âne qui trébuche deux fois sur la même pierre, pensons-nous alors.

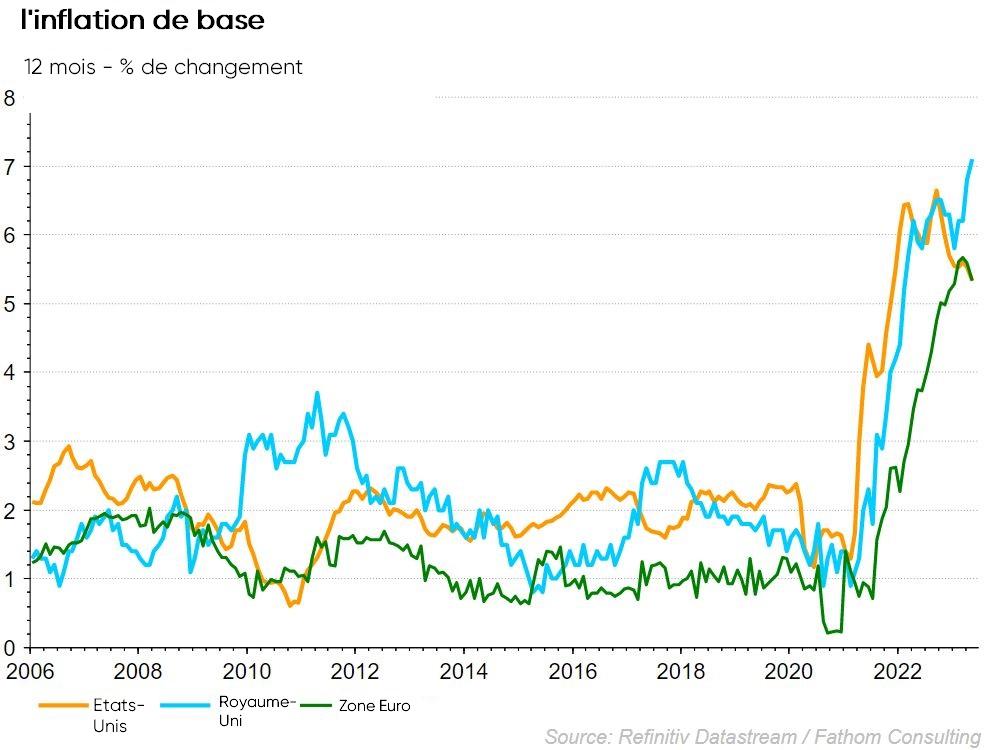

L'inflation, le chemin de croix vers les 2 pour cent

L'inflation américaine a surpris positivement à la mi-juin, se révélant inférieure aux prévisions des économistes. Pas de quoi se réjouir pour autant car l'inflation de base (inflation hors énergie et prix des denrées alimentaires), qui s'élève à 5,3%, reste supérieure à l'objectif de 2%. Nous constatons également de nouvelles baisses légères en Europe, mais la menace de l'inflation reste présente. Pour l'Europe, la baisse des prix de l'énergie, en particulier, joue un rôle important. Les Britanniques n'ont pas encore profité de leur Brexit car là aussi, l'inflation reste très élevée. En conséquence, la banque centrale britannique a de nouveau relevé les taux fortement, une initiative que les ménages au Royaume-Uni commenceront à ressentir dans un avenir proche. Il faut dire que la plupart des crédits hypothécaires des Britanniques sont assortis d'un taux d'intérêt révisable tous les deux, ce qui signifie que bon nombre d'entre eux devront faire face à un remboursement nettement plus élevé au moment de la révision. Reste à voir si le marché du logement tiendra bon dans cette région.

À cela s'ajoute la quête de croissance

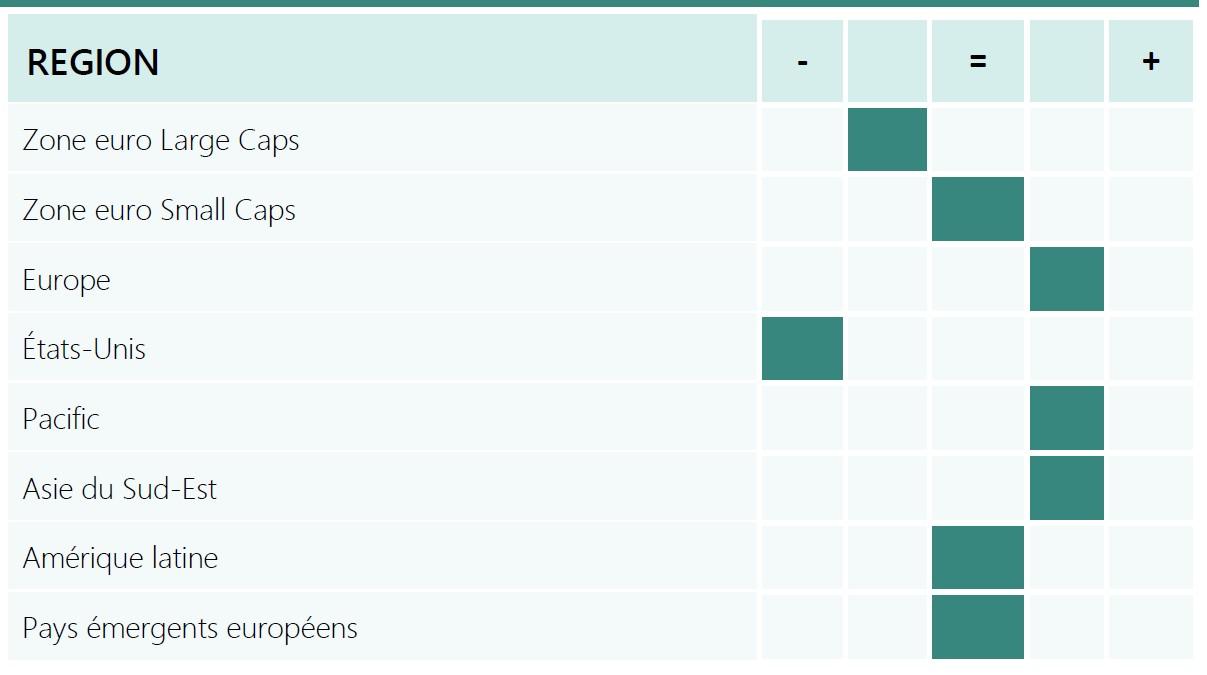

Plusieurs indicateurs économiques ont montré en juin que la croissance aura toujours l’air d’une aiguille dans une botte de foin au cours de la période à venir. Et ce sont surtout les ’économies développées’ en Europe et aux États-Unis qui sont au-devant d’une période de croissance extrêmement faible, de l'ordre de 1% l’an, selon le chercheur. Le secteur des services, qui s'est finalement bien comporté en glissement annuel, a également perdu de sa vigueur au cours des dernières semaines. Pour la croissance, il faut donc chercher plus loin, en direction des marchés émergents et de la Chine. En ce qui concerne ce dernier point, nous restons sur notre faim pour l’instant. La grande réouverture chinoise, qui devait booster le marché intérieur, se fait attendre. Et le gouvernement chinois ne sort pas non plus les mesures de relance souhaitées par les investisseurs. Les marchés émergents offrent pour leur part de meilleures perspectives. Dans les pays émergents d'Asie et en Inde, par exemple, l'élan est là.

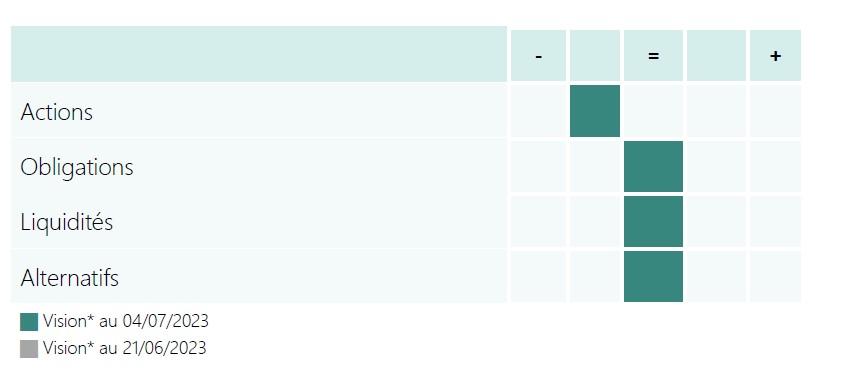

La stratégie d'investissement KBC

Notre stratégie d'investissement consiste dès lors à faire preuve de retenue. Les actions sont légèrement sous-pondérées, des risques supplémentaires s’étant glissés dans le scénario économique. Les obligations et les liquidités sont maintenues à la norme, bien que nous ayons converti quelques liquidités en obligations. Les obligations font dès lors leur retour comme actif défensif, maintenant qu'elles peuvent de nouveau offrir un rendement et que les marchés semblent avoir déjà intégré la plupart des hausses de taux d'intérêt.

Sur le front des actions, nous privilégions les secteurs défensifs tels que le secteur des biens de consommation de base et la santé. Les secteurs de l'immobilier, de l'industrie et des produits cycliques restent sous-pondérés. Le secteur de la technologie reste dans la norme, mais nous y surpondérons les logiciels en raison de leur nature plus défensive. Nous avons de nouveau sous-pondéré le matériel informatique et nous avons déjà sécurisé quelques gains grâce au rallye de l'IA.

Autant d’éléments qui font que notre vision sur les thèmes abordés n'a pas changé ce mois-ci. Les thèmes plus défensifs restent surpondérés et tous les éléments sensibles à la conjoncture sont rétrogradés pour un certain temps.

Marchés à revenu fixe

L'inflation de base élevée garde les banquiers centraux dans le rang

Le mois dernier, on a eu la confirmation que le spectre de l'inflation ne serait pas une mince affaire. L'inflation de base (hors composante volatile de l'alimentation et de l'énergie), surtout, continue de fluctuer à un niveau élevé au-dessus des objectifs des responsables de la politique monétaire.

Les banquiers centraux ont réagi comme s'ils avaient été piqués par une guêpe, en augmentant leurs taux plus fortement que prévu dans de nombreuses régions du monde occidental. Nous noterons à titre d’exemple le Royaume-Uni, l'Australie et la Norvège.

En Europe, la banque centrale a décidé de relever le taux de 25 points de base, comme annoncé, tout en rappelant que ce ne serait pas la dernière hausse de taux. Enfin, les États-Unis ont décidé de ne rien faire, mais ont soufflé le chaud et le froid en même temps, en laissant entrevoir de nouvelles hausses des taux durant l’été.

Le message de nombreux banquiers centraux, annonçant qu’après avoir atteint son plafond, le taux s’y maintiendrait pendant longtemps, était au moins aussi important que les hausses de taux mises en œuvre.

Les effets de ce resserrement monétaire se sont surtout fait sentir sur la partie courte de la courbe des taux. Les rendements à 2 ans ont fortement augmenté, tandis que les échéances plus longues sont restées stables et ont même baissé pour de nombreux pays. La courbe des taux inverse ne devrait pas disparaître de sitôt.

Au sein de la zone euro, les pays périphériques continuent de tirer leur épingle du jeu: les taux d'intérêt à long terme de pays tels que la Grèce, l'Espagne et l'Italie ont fortement baissé le mois dernier.

En ce qui concerne les obligations d'entreprises, le différentiel de taux entre les obligations investment grade et les obligations à haut rendement s'est resserré. Les obligations de pacotille à risque se sont particulièrement bien comportées.

Sur le plan économique, quelques indicateurs de confiance peu encourageants ont été publiés. Il est de plus en plus évident que la politique monétaire restrictive pourrait freiner la croissance économique pendant un certain temps. La question est donc de savoir si la bonne performance du haut rendement peut se poursuivre dans un tel environnement, alors que de plus en plus de secteurs économiques et d'entreprises se veulent plus prudents.

En ce qui concerne les devises, le dollar est resté stable le mois dernier. La plupart des autres grandes monnaies se sont affaiblies par rapport à la monnaie unique. Les plus mauvais élève du mois dernier ont été le yen japonais, la couronne norvégienne, la livre turque et le rouble russe.

Une stratégie d'investissement sur mesure.

Que se passe-t-il à l'échelle mondiale? Et quelles sont les conséquences pour les marchés financiers? Dans la Stratégie d’investissement KBC, nous développons nos perspectives géographiques, sectorielles et thématiques.