Le monde en images : les caprices d'avril sur la Montagne de la Table

La liste des proverbes météorologiques pour le mois d'avril est longue. Très longue. Elle comprend des proverbes qui se sont appliqués au mois dernier, et pas seulement au temps qu'il fait. Par exemple, le mois d'avril fait "ce qu'il veut", et ce caprice s'est manifesté aussi bien à l'extérieur qu'à l'intérieur de nos écrans, avec les cours boursiers. Le pétrole, le cuivre, l'or et le cacao ne sont que quelques-unes des matières premières qui ont atteint des sommets le mois dernier. Même notre tasse de café du matin menace de devenir un produit de luxe en termes de prix. Pour le pétrole, le conflit entre Israël et le Hamas est le coupable logique, surtout si l'on ajoute à cela un conflit avec l'Iran. Mais le "véritable" or noir, notre tasse de réconfort, souffre de l'étroitesse du marché, ce qui fait que le prix du café a, ce mois-ci, de nouveau atteint les sommets de 2022.

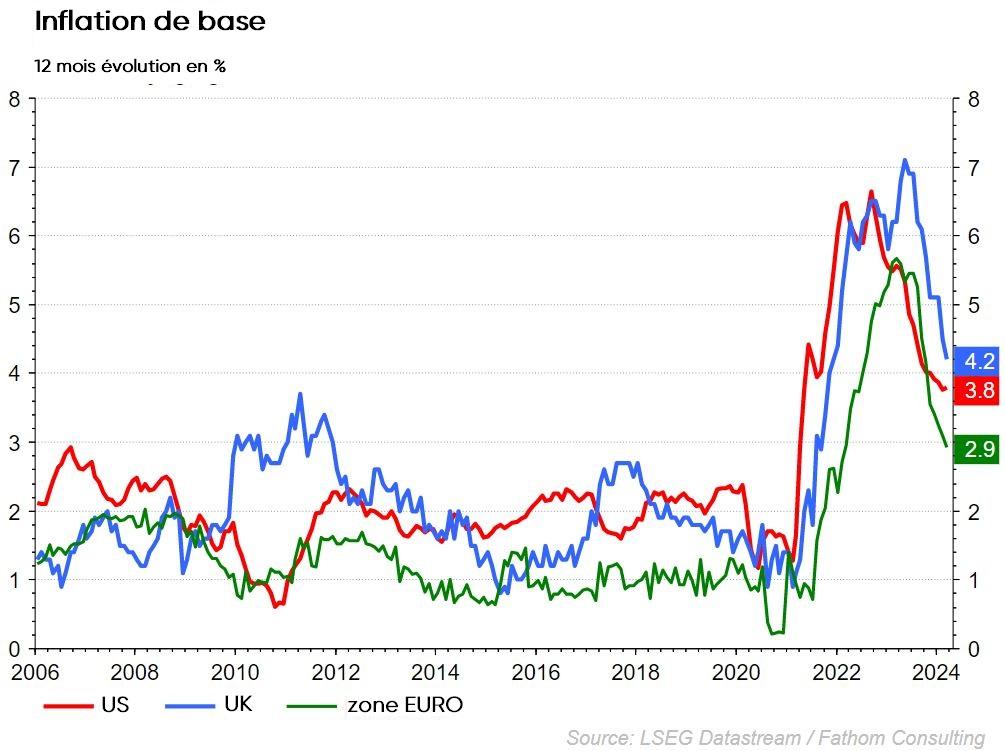

Avril a également été le mois où les attentes concernant les prochaines baisses de taux d'intérêt ont dû être fortement révisées. Alors qu'au début de l'année, le marché tablait encore sur six à sept baisses aux États-Unis, il en prévoit aujourd'hui environ deux, et même là, il craint déjà un retard. L'économie américaine reste très solide avec un marché du travail qui fonctionne comme une horloge, un consommateur qui ne sous-performe pas et une inflation obstinément élevée, légèrement supérieure à l'objectif. La banque centrale américaine, la Réserve fédérale (FED), reste les bras croisés. "Kicking the can down the road", comme on dit si bien en anglais.Les pessimistes parlent déjà d'une seule baisse des taux d'intérêt et les vrais catastrophistes osent déjà douter que ce ne sera pas pour cette année. Attendons de voir et, en fonction des données et de la prévoyance, l'escargot atteindra l'arche, pensons-nous.

C'est ainsi que nous nous retrouvons sur notre "Montagne de la Table". Vous connaissez sans doute l'attraction touristique du Cap. La montagne a un sommet typique, plat et long, et deux flancs abrupts. Quel est donc le rapport entre cette montagne et la politique monétaire américaine ? L'année dernière, Huw Pill, économiste à la Banque d'Angleterre, a été le premier à proposer l'équation de la montagne de la Table.Cette expression s'est depuis lors imposée. Il a comparé l'évolution des taux d'intérêt aux États-Unis au profil caractéristique de cette montagne. Les taux d'intérêt aux États-Unis ont augmenté rapidement (flanc abrupt) et il semble donc que les taux d'intérêt resteront élevés (beaucoup) plus longtemps que prévu (plateau plat et large). Reste à savoir si une descente rapide s'ensuivra, c'est-à-dire une baisse des taux d'intérêt. Il ne reste plus qu'à espérer que la descente se fera sans encombre. Il peut aussi y avoir des vents très forts et des tempêtes sur et autour de la montagne de la Table, tout comme sur les marchés financiers.

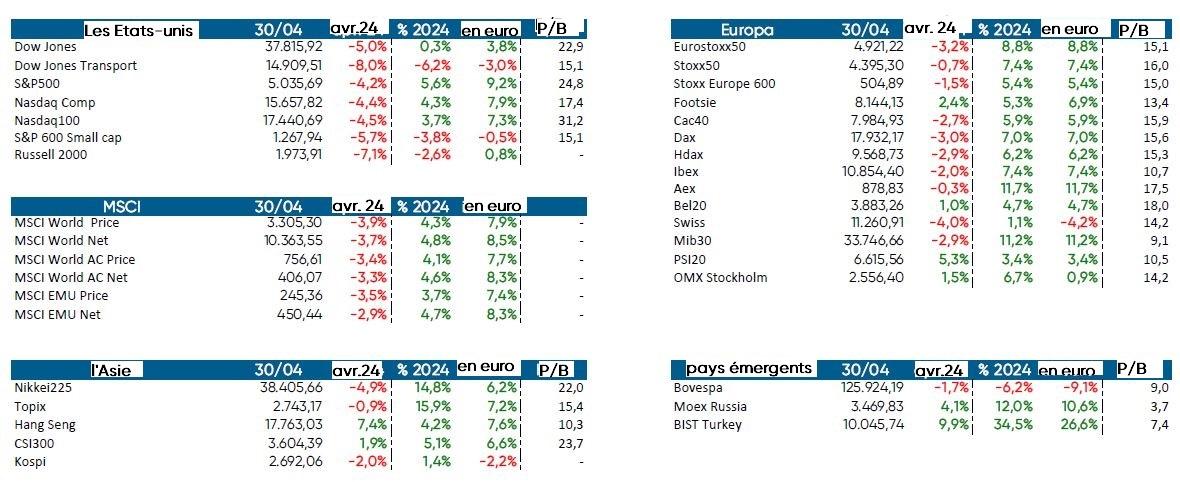

À l'exception de certains marchés asiatiques, du Royaume-Uni et, oui, vous avez bien lu, de notre propre BEL20, nous avons encore enregistré des chiffres assez négatifs pour le mois d'avril. Dans l'ensemble, après cette correction, les gains annuels restent très intéressants. Les secteurs cycliques et la technologie, en particulier, en ont fait les frais. L'engouement pour l'intelligence artificielle ne monte pas jusqu'au ciel. Le secteur financier (qui a bénéficié de taux d'intérêt plus élevés) et le secteur de l'énergie ont été des exceptions positives.

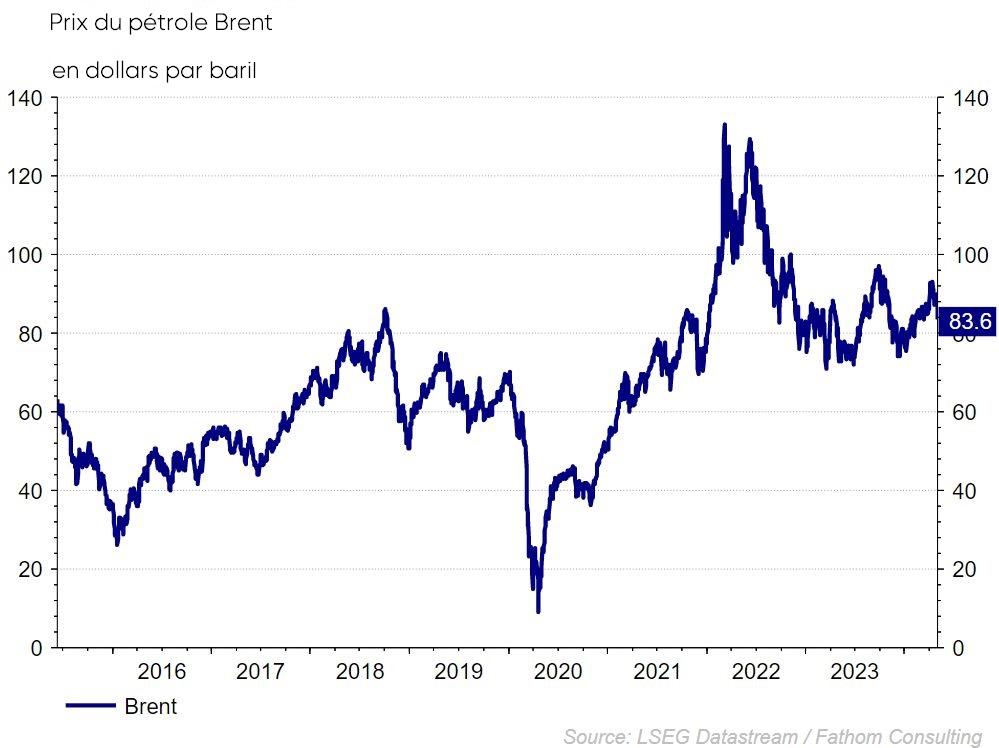

Le pétrole ne peut maintenir son élan

Au cours des derniers mois, le prix du pétrole (Brent) a déjà tenté à plusieurs reprises, sans succès, de se rapprocher du seuil psychologique de 100 USD. Ce sont surtout les tensions géopolitiques qui ont fait remonter les prix de l'énergie. Le conflit entre l'Iran et Israël ne s'aggravant pas, du moins pour l'instant, le prix du pétrole perd de son élan. L'augmentation des stocks aux États-Unis a également freiné la hausse. Enfin, la douceur de l'hiver dans de nombreuses régions joue évidemment aussi un rôle.

La hausse des prix du gaz naturel a également été de courte durée. L'offre a augmenté et les conditions météorologiques ont également joué un rôle important. Le prix de l'or a augmenté de 8,2 % au cours du dernier trimestre. Profitant des tensions géopolitiques, le métal précieux fait honneur à son statut de valeur refuge. Les banques centrales ont augmenté leurs réserves d'or afin de se diversifier par rapport au dollar américain.

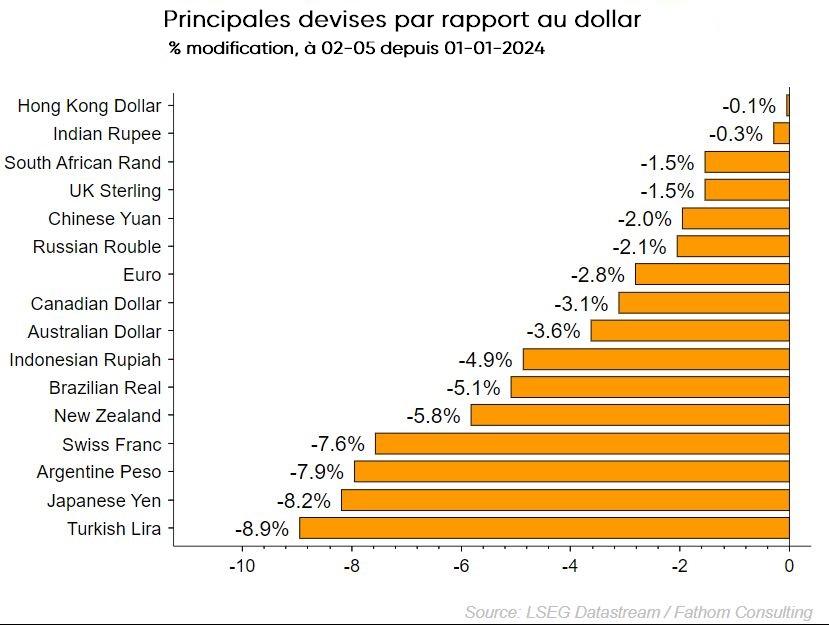

Toute l'attention sur le yen

Sur les marchés des devises, l'attention se porte principalement sur la monnaie japonaise. La banque centrale japonaise n'est pas pressée d'augmenter fortement les taux d'intérêt pour enrayer la hausse de l'inflation, ce qui exerce une pression considérable sur la monnaie. Le dollar américain a récemment franchi le seuil des 160 yens pour la première fois et l'euro s'est également échangé au-dessus du seuil des 170 yens pour la première fois depuis 2008. Fin avril, la banque centrale japonaise est intervenue en vendant massivement des dollars contre des yens.

L'Europe n'est pas l'Amérique

Pour la Banque centrale européenne (BCE), les chiffres de la croissance économique sont beaucoup plus faibles. De plus, l'inflation semble un peu moins "collante" qu'aux États-Unis. En l'absence de nouveaux chocs, la BCE entamera normalement son cycle de baisse des taux en juin. Nous supposons que trois baisses de taux suivront en 2024. Plus tôt, nous avons supposé quatre interventions. Nous prévoyons que les taux de dépôt atteindront 3,25 % à la fin de 2024 et 2,5 % à la fin de 2025.

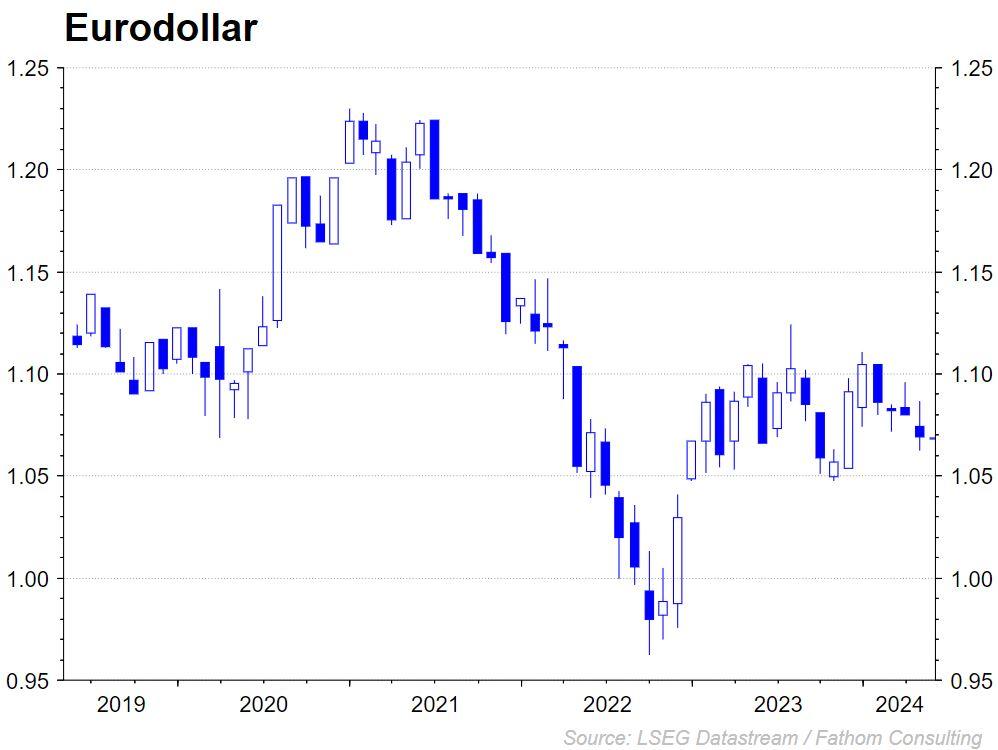

Cette évolution constituerait un sérieux revirement par rapport au scénario qui était encore envisagé au début de l'année. En effet, on s'attendait à ce que la Fed réduise ses taux d'intérêt plus rapidement que la BCE et à ce que d'autres baisses de taux d'intérêt suivraient également aux États-Unis. La perspective que ce soit finalement la BCE qui soit la première à réduire les taux d'intérêt (note : les banques centrales tchèque et hongroise ont déjà commencé à réduire leurs taux) crée une dynamique positive pour le dollar. C'est logique, car les taux d'intérêt américains resteront ainsi élevés plus longtemps, ce qui devrait rendre le dollar attrayant.

L'inflation européenne est remontée à 2,4 %, alors que l'objectif était de 2,3 %. Il est important de noter que l'inflation de base est tombée à 2,9 % en avril, son niveau le plus bas depuis mars 2022. Cela ouvre-t-il la voie à une baisse des taux d'intérêt en Europe ?

Dans l'ensemble, nous observons les premiers signes d'amélioration économique en Europe. Les indicateurs de confiance sont encore faibles mais se redressent légèrement. Les consommateurs se montrent également plus confiants. Nos économistes relèvent légèrement la prévision de croissance pour la zone euro de 0,4 % à 0,5 %. La confiance des directeurs d'achat (PMI composite) a augmenté à 51,4 le mois dernier. C'est une bonne nouvelle, car il s'agit du deuxième mois consécutif au-dessus du seuil de 50, ce qui est synonyme de croissance. L'indice PMI des services a également enregistré une belle reprise (52,9).

La Chine en voie de guérison

En Chine, des signes discrets indiquent que l'économie est en voie de guérison. La croissance du PIB chinois a atteint au premier trimestre 6,3 % en glissement annuel , ce qui permet d'espérer atteindre l'objectif annuel de 5 %. Les exportations à des prix inférieurs, en particulier dans le secteur technologique, suscitent le mécontentement à l'étranger. L'UE mène déjà des enquêtes et Trump a déjà indiqué que, s'il est élu bien sûr, il imposera de nouvelles taxes sur les produits chinois. Pour la Chine, il est important de renforcer la demande intérieure.

Fixed Income

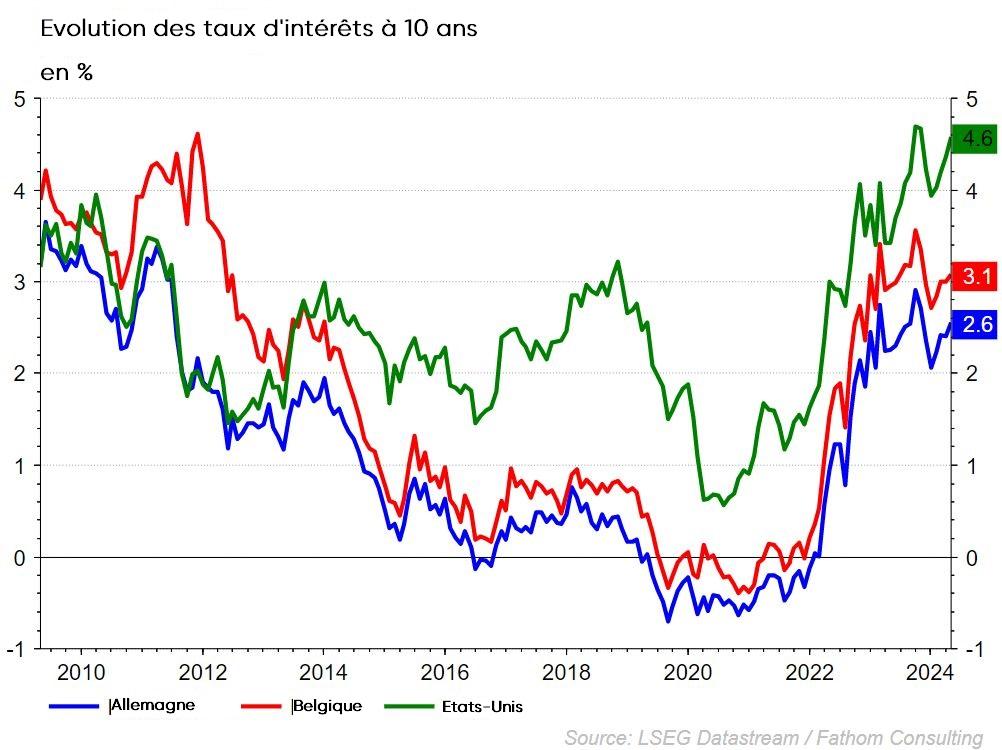

Le mois dernier, les rendements des obligations d'État ont fortement rebondi. Le mouvement a pris de l'ampleur aux États-Unis et a été déclenché par la combinaison de données décevantes sur l'inflation et de chiffres de croissance économique meilleurs que prévu.

En conséquence, la Réserve fédérale a indiqué, lors de sa réunion du 1er mai, qu'elle maintiendrait plus longtemps sa politique monétaire restrictive. En d'autres termes, le taux d'intérêt central sera maintenu à 5,25-5,5 % pendant encore quelques mois au moins.

Il est important de souligner qu'il n'est pas question de relever davantage les taux d'intérêt pour le moment. Par conséquent, le niveau actuel des taux d'intérêt me semble être un sommet (temporaire).

Dans la zone euro, les cartes sont différentes. La présidente de la Banque centrale européenne, Mme Lagarde, s'en tient à son projet de réduire le taux directeur de la BCE de 25 points de base tous les trois mois à partir de juin.

Malgré cette rhétorique, les taux d'intérêt ont également augmenté de ce côté-ci de l'Atlantique.

Les rendements américains à 5 et 10 ans sont actuellement cotés à 4,6 %. Les taux d'intérêt allemands pour ces mêmes échéances s'élèvent à 2,55 %. Dans les deux cas, ils ont gagné entre 20 et 25 points de base au cours du mois dernier.

En ce qui concerne les obligations d'entreprise, le mois d'avril a été plutôt terne. Les différentiels de crédit pour les obligations de qualité et les obligations à haut rendement, plus risquées sont restés pratiquement stables. Les deux écarts ont été inférieurs à leur moyenne des cinq dernières années. Tant que la situation économique reste relativement positive, il n'y a pas lieu de craindre dans l'immédiat une augmentation des écarts.

L'attitude restrictive de la banque centrale américaine se traduit par un dollar relativement fort. La devise s'échange actuellement à 1,07 euro pour un dollar.

En Asie, la faiblesse du yen a été particulièrement remarquée. Le Japon est intervenu sur le marché la semaine dernière pour renforcer sa monnaie. D'autres monnaies asiatiques ont également perdu du terrain le mois dernier.

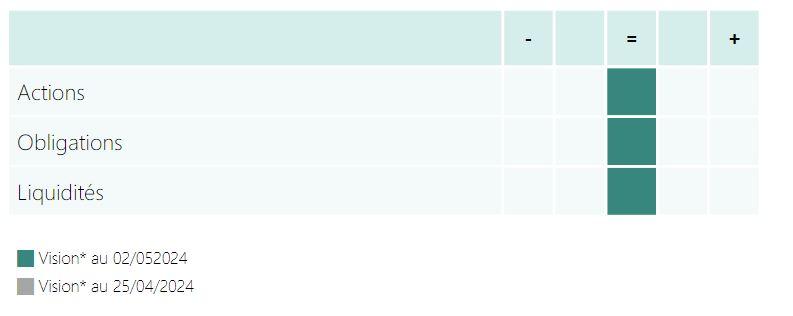

Stratégie d'investissement KBC

La voie de l'atterrissage en douceur continue d'être empruntée par l'économie et les marchés l'anticipent. La forte hausse enregistrée depuis la fin du mois d'octobre garantit que le scénario positif est désormais largement intégré dans les prix. En ce qui concerne les actions, nous restons investis de manière neutre, mais la stratégie se situe légèrement en dessous du niveau de référence afin de sécuriser certains gains. Les obligations restent une bonne diversification avec des rendements attrayants et enfin positifs. Nous continuons également à prévoir une baisse des taux d'intérêt dans le courant de l'année, ce qui devrait également jouer en faveur des obligations. En ce qui concerne les liquidités, nous sommes également investis selon la norme.

Secteurs relevant de la stratégie

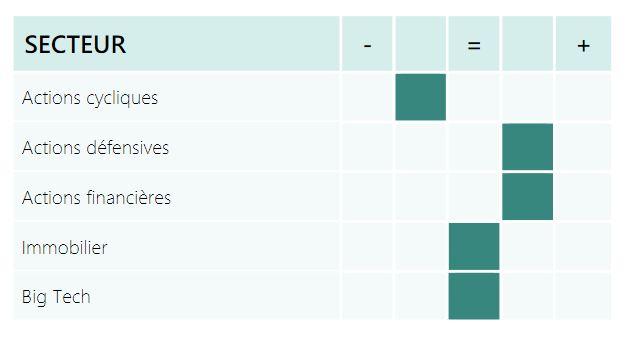

Valeurs cycliques : nous restons prudents à l'égard des sociétés industrielles et des producteurs de matériaux de base. Les premières souffrent d'une baisse de l'appétit d'investissement des entreprises, alors que les stocks augmentent et que la croissance des bénéfices commence à ralentir. Les matériaux de base sont particulièrement affectés par la demande décevante de la Chine, qui ne semble pas vouloir relancer son économie de sitôt.

Actions défensives : sur le plan sectoriel, nous préférons les secteurs de la consommation non cyclique (alimentation et boissons, produits ménagers et personnels) et les soins de santé. Pour les services publics, nous sommes neutres aujourd'hui. Pour les sociétés de télécommunications, nous sommes négatifs aujourd'hui. Le flux de trésorerie disponible reste sous la pression des investissements et les révisions de bénéfices ont été fortement négatives.

Valeurs financières : pour le secteur financier, nous sommes positifs. Pour les compagnies d'assurance, nous étions déjà positifs, mais maintenant les banques (européennes) sont ajoutées. Les marges d'intérêt restent élevées et l'aplatissement de la courbe des taux renforcera cet effet dans les mois à venir.

Immobilier : il s'agit d'un petit secteur. Au cours de l'année écoulée, le secteur a enregistré de mauvaises performances, confronté à des taux d'intérêt plus élevés et à un marché qui s'est asséché. La forte sensibilité du secteur aux taux d'intérêt est déterminante pour notre opinion. L'anticipation d'une baisse des taux d'intérêt directeurs dans le courant de l'année et la faible valorisation de nombreuses sociétés immobilières de qualité nous amènent à adopter une position neutre.

Big tech : des secteurs comme les technologies de l'information et la distribution (Amazon) ont également tendance à être sensibles aux soubresauts de l'économie mondiale. Néanmoins, nous maintenons une pondération neutre dans ces deux secteurs car le consommateur américain reste très fort à ce jour. En outre, dans le secteur des technologies de l'information, la force de certains modèles d'entreprise solides restent en jeu. Nous les trouvons principalement dans les logiciels, que nous considérons fortement en partie parce qu'il s'agit du segment le plus défensif au sein des technologies de l'information. Pour le matériel, c'est l'inverse et nous continuons à le sous-pondérer. Dans le segment des semi-conducteurs, nous avons maintenant une position surpondérée. Le pire du cycle des stocks semble être derrière nous, ce qui laisse à nouveau une marge de manœuvre pour la fixation des prix. En outre, la croissance robuste (et peut-être structurelle) du segment axé sur l'intelligence artificielle fournit de solides vents contraires au leader du marché (Nvidia). Nous maintenons notre opinion neutre sur les médias.

Une stratégie d'investissement sur mesure.

Que se passe-t-il à l'échelle mondiale? Et quelles sont les conséquences pour les marchés financiers? Dans la Stratégie d’investissement KBC, nous développons nos perspectives géographiques, sectorielles et thématiques.