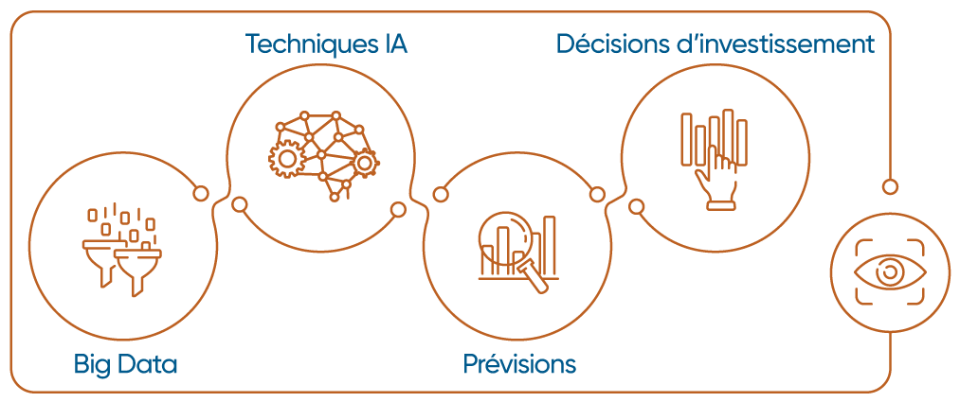

Optimum Fund Enhanced Intelligence Global Allocation vise un rendement aussi élevé que possible en investissant directement ou indirectement dans différentes catégories d'actifs, telles que des actions et/ou des investissements liés aux actions (ci-après 'le volet actions'), des obligations et/ou des investissements liés aux obligations (ci-après 'le volet obligations'), des instruments monétaires, des liquidités et/ou des investissements alternatifs (tels que l'immobilier, les instruments financiers liés à l'évolution des prix du marché des matières premières, etc.). La répartition cible alloue 55% au volet actions et 45% au volet obligations. Le fonds peut s'écarter de la répartition cible sur la base de différents modèles mathématiques. Le portefeuille présente généralement une répartition équilibrée entre actions et obligations. Ces modèles utilisent des données économiques et de marché pour générer des attentes ou des prévisions concernant l'évolution des marchés financiers et des catégories d'actifs. Ces données sont soigneusement sélectionnées par des experts de KBC Asset Management NV. KBC Asset Management NV détermine dans un premier temps les catégories d'actifs, les régions, les secteurs et les thèmes pouvant entrer en considération. Les modèles utilisent ensuite diverses techniques d'intelligence artificielle pour aider à déterminer quotidiennement, au moyen des prévisions ou des projections générées, la composition ou la répartition des volets actions et obligations sur les régions, les secteurs et les thèmes éligibles. Les données sur le sentiment peuvent également être utilisées pour aider à déterminer le contenu ou la diffusion du volet actions. Il s'agit par exemple du sentiment exprimé dans les articles de presse ou de la quantité de publications sur une certaine entreprise. L'influence de l'intelligence artificielle est plus limitée sur la composition du volet obligations que sur celle du volet actions ou sur la détermination de la répartition entre les catégories d'actions (pour plus d'explications, voir la section 'Stratégie définie' des informations concernant ce compartiment dans le prospectus). Toutefois, le gestionnaire peut toujours décider de ne pas suivre les modèles ou de ne les suivre que partiellement. L'intervention humaine est plus probable en des circonstances exceptionnelles. Il est possible que le fonds investisse dans des catégories d'actifs ne figurant pas dans la répartition cible. Le volet actions investit dans une sélection mondiale d'actions. Le volet obligations investit dans une sélection mondiale d'obligations. Le prospectus définit la note de crédit* à laquelle le volet obligations doit répondre (pour de plus amples explications, voir la section 'Données relatives aux investissements' des informations concernant ce compartiment dans le prospectus). Toutes les régions, tous les secteurs et tous les thèmes entrent en considération pour les deux volets.

Optimum Fund Enhanced Intelligence Global Allocation est géré activement en référence de benchmark: 55% MSCI All Countries Net Return Index, 55% MSCI All Countries World Net Return Index, 22.5% JP Morgan EMU Government Bonds Investment Grade ALL Maturities Total Return Index, 22.5% iBoxx Euro Corporate bonds Total Return Index. Le fonds n’a toutefois pas pour objet de répliquer le benchmark. La composition de benchmark est prise en compte pour la composition du portefeuille. La composition du portefeuille sera en grande partie similaire à celle de benchmark. Le benchmark est également utilisé pour évaluer les performances du fonds. Le benchmark est aussi utilisé pour déterminer les limitations de risque internes du fonds. L’écart de rendement du fonds par rapport à le benchmark s’en trouve ainsi limité. L'erreur de suivi prévue pour ce fonds est de 2%. L’écart de suivi reflète les fluctuations du rendement du fonds par rapport à celui de benchmark. Plus cet écart de suivi est important, plus le rendement du fonds peut fluctuer par rapport à le benchmark. L’écart de suivi effectif peut être différent de l’écart de suivi attendu, en fonction des conditions de marché. Optimum Fund Enhanced Intelligence peut investir dans une certaine mesure en produits dérivés*. D'une part, cette limitation implique que les produits dérivés peuvent contribuer à atteindre les objectifs d'investissement (par exemple en augmentant ou en diminuant l'exposition à un ou plusieurs segments du marché dans le cadre de la stratégie d'investissement). D'autre part, les produits dérivés peuvent servir à neutraliser la sensibilité du portefeuille à une donnée du marché (comme la couverture d'un risque de change). Le portefeuille peut se composer principalement par des fonds gérés par une société du groupe KBC en fonction de critères tels que la transparence de la politique d’investissement et la conformité avec la stratégie d’investissement du fonds.

La devise du fonds est l'euro.

Le fonds réinvestit les revenus perçus comme précisé dans le prospectus (pour plus d’informations, voir le point intitulé 'Catégories d'actions et commissions et frais' des informations relatives à ce compartiment dans le prospectus).

Le montant de souscription minimal est de 10 000 euros.

Les objectifs et politique d'investissement ci-dessus sont intégralement extraits du Document d’informations clés (KID). Le capital et/ou le rendement n'est/ne sont pas garanti(s) ni protégé(s).