Glapinski relève fortement les taux polonais

La Banque centrale polonaise (NBP) n'est pas vraiment un exemple en matière d'orthodoxie monétaire. La croissance l'emporte souvent sur la stabilité des prix, un peu comme en Hongrie. Les mauvaises langues osent remettre en question l'indépendance politique. Pour notre part, nous ous en tenons aux faits. Vous jugerez par vous-même.

La NBP a relevé son taux de 0,1% à 6,75% entre septembre 2021 et septembre 2022. L'inflation selon l'indice des prix à la consommation (IPC) a atteint un sommet de 18,4% cinq mois plus tard. Un an après le dernier relèvement de taux, la NBP a jugé qu'elle disposait déjà d'une marge de manoeuvre pour relâcher la bride monétaire et a commencé en force avec un abaissement de taux de 75 points de base. La condition fixée par le président de la NBP, Adam Glapinski, à savoir un IPC inférieur à 10%, n'était pourtant pas remplie. 'Cela viendra'. Le 5 octobre, la banque centrale a encore raboté le taux de 25 points de base supplémentaires. L'IPC s'affichait alors à 8,2%. La politique monétaire est donc demeurée très accommodante, avec des taux réels (= corrigés de l'inflation) négatifs, alors que l'objectif d'inflation de 2,5% était loin d'être atteint. Ce changement de cap monétaire est intervenu peu avant les élections polonaises du 15 octobre, qui ont marqué la défaite du parti eurosceptique PiS, au pouvoir depuis huit ans. Durant cette période, le parti PiS a proposé avec succès Duda comme président (jusqu'en 2025) et Glapinski (2028) comme président de la NBP.

Après la victoire électorale de l’opposition pro-européenne, menée par Donald Tusk, la NBP a tenu un autre discours. L'inflation a ralenti à 6,1% en décembre, mais la banque centrale opte pour le statu quo depuis novembre, y compris lors de la première réunion de l'année qui s'est tenue avant-hier. Il semble que ce soit surtout l'incertitude entourant la politique (fiscale) de Donald Tusk qui incite à la prudence. La déclaration de stratégie lors de la réunion de janvier n'a apporté que peu d'éléments nouveaux à cet égard, tout comme les commentaires de Glapinski le lendemain. Le plus frappant est qu'il a tout à coup reparlé de relèvements de taux. Il ne s'agit pas du scénario de base, mais Glapinski garde toutes les portes ouvertes au cas où le gouvernement normaliserait le taux de TVA sur l'alimentation et les subventions à l'énergie. L'inflation pourrait alors à nouveau s'accélérer pour atteindre 8% au second semestre. D'un autre côté, Glapinski s'inquiète d'une désinflation plus lente des composantes sous-jacentes, notamment en raison du caractère étriqué persistant du marché du travail. L'inflation de base (hors alimentation et énergie) s'est inscrite à 7,3% (novembre) selon les dernières données.

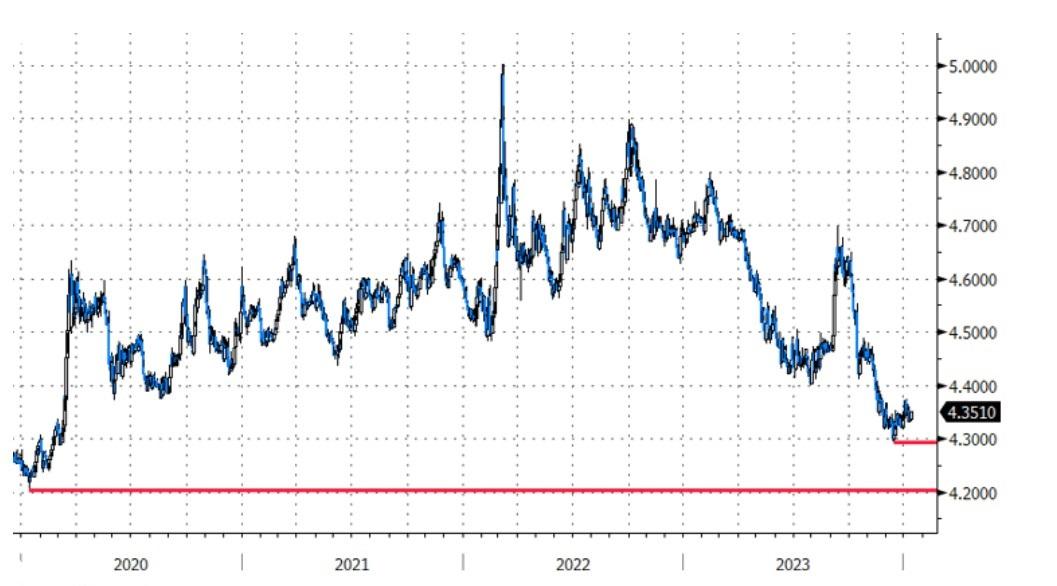

Le président a clairement annoncé un statu quo du taux directeur en février. Une poursuite du cycle d'assouplissement est en théorie plus probable en mars (y compris de nouvelles perspectives). KBC Economics est de cet avis depuis la réunion de novembre. Mais après les propos tenus par Glapinski hier, la balance penche plutôt en faveur d'un nouveau report. Cela peut par exemple être le cas si la NBP estime que la lumière n'est pas suffisamment faite sur la politique fiscale à ce moment. Quoi qu'il en soit, les taux des swaps polonais se sont envolés hier après la conférence de presse. Les taux courts ont, sans surprise, mené la danse (+10 points de base). Le zloty a gagné du terrain sur une base journalière, mais n'a pas nécessairement surpassé les devises régionales. Il possède de solides atouts, à la suite de la perspective de taux réels positifs et du changement de régime politique. Il a entre-temps déjà pris une belle avance. Si les taux américains et européens opèrent également une remontée après la récente correction, une rupture en dessous de 4,30 EUR/PLN n'est pas évidente à court terme.

Graphique: EUR/PLN: le zloty a déjà pris une belle avance sur le nouveau contexte politique et monétaire

Source: Bloomberg

Des questions?

Contactez votre private banker ou votre wealth manager.

Une stratégie d'investissement sur mesure

Que se passe-t-il dans le monde? Quelles sont les implications pour les marchés financiers? Dans notre stratégie d'investissement, nous détaillons nos perspectives géographiques, sectorielles et thématiques.

Vous souhaitez plus d'informations? Contactez votre private banker ou votre wealth manager.

Ce bulletin d'information ne constitue ni une recommandation d'investissement ni un conseil.